用于脊柱、关节以及创伤类融合手术3D打印骨科植入体制造领域高额收购案例层出不穷,3D打印骨科植入体的重要性不言而喻。截止2023年5月份,全球骨科前5大巨头,先后出手完成了对3D打印骨科植入体公司的收购。而该赛道仍持续吸引着全球医疗器械产业的目光。尽管2022年疫情导致行业整体估值持续下降,硬科技企业在2023年医疗器械行业依然迎来了更多的机会,行业市场潜力可期。然而高新技术的掌握对于大厂也非易事,大厂通过不断的收购初创公司、多元化布局,实现百年巨头们持续发展的成功之路。

基于外媒报道公开资料,智塑健康对3D打印骨科植入体行业的大型收购做了简要梳理。本期3D科学谷将对该文进行分享。

1. 捷迈邦美收购OSSIS

捷迈邦美(Zimmer Biomet) 2023年5月1日宣布已达成明确协议收购OSSIS(暂未披露交易财务数据)。这是捷迈邦美在2023年进行的第二次并购,旨在扩大其3D打印技术的应用范围。

Ossis 定制式植入物

Ossis 是一家制造个性化 3D 打印植入物的公司,提供复杂的髋关节置换,包括第二次置换及涉及骨肿瘤和创伤的置换。

早在2021年7月双方就已经达成首次合作。彼时,捷迈邦美拿到了Ossis公司3D打印钛基髋关节置换植入物的亚太区独家经销权。在2022年12月,两家公司扩大了合作伙伴关系,涵盖欧洲、中东和非洲。

捷迈邦美亚太集团总裁 Sang Yi 表示,“结合 OSSIS 的 16 年以上的临床经验和工程专业知识以及捷迈邦美在亚太地区、欧洲、中东和非洲的广泛网络,展示了我们致力于为有需要的患者带来变革性医疗技术进步的承诺。我们很高兴与这些患者及其医生合作,共同实现我们的使命:减轻痛苦,改善全球人民的生活质量。”

据捷迈邦美称,这次收购“标志着成功合作的延续”。该公司预计它将允许其继续增强其髋关节重建产品组合。

此外,2020年,该公司以2.5亿美元的价格收购胸骨骼制造商A&E,此举不仅仅加强了捷迈邦美的产品组合,更扩展了3D打印业务线布局。

2021年9月,捷迈邦美宣布计划将脊柱和牙科业务分拆剥离,组成一家新公司名为“ZimVie”。今年捷迈邦美通过业务分拆,以从疫情阵痛中快速抽离出来,获得更多、更优化的资源分配以实现盈利核心业务的创新。据财报披露,捷迈邦美2023财年第一季度实现营收18.31亿美元,同比增长10.09%;净利润为2.33亿美元,同比增长1516.67%。

2. 强生(DePuy Synthes)收购EIT

强生医疗器械公司(Johnson & Johnson)2018年9月宣布收购了一家私人控股的3D打印骨科植入体公司EIT,Emerging Implant Technologies GmbH。

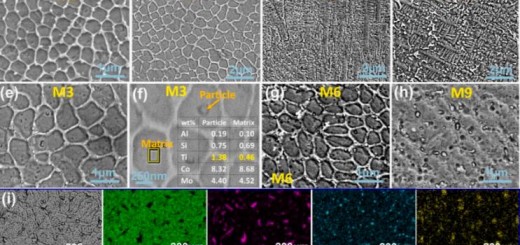

图为EIT设计的钛合金增材制作技术(AM)技术制造,使用计算机辅助设计(CAD)软件逐层建造。图(左) 为TLIF经椎间孔腰椎间融合术设计的脊柱笼,(右)为ALIF前腰椎椎间融合术设计的脊柱笼。产品已获FDA审批投入临床应用。

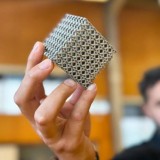

总部位于德国Wurmlingen,该公司的主要产品是3D打印钛合金椎间融合器,用于脊柱融合手术。与其他3D打印骨科植入物类似,其由开放且互连的多孔结构组成,有助于使骨骼生长到植入物中。该技术使用选择性激光熔化(SLM)来创建促进骨骼生长的多孔结构,并获得了FDA的510 (k)许可。

此次收购将使得强生公司骨科业务DePuy Synthes能够全面增强其椎体间植入物产品组合,包括可扩展的椎体间装置,钛合金PEEK技术和3D打印蜂窝钛。

强生子公司推出的TRUMATCH产品线,产品包括定制化的颅颌面(CMF)外科植入物和手术导板,以及膝关节手术导板。用于正颌和面部重建的3D 打印钛合金植入物采用了计算机辅助手术规划和3D打印技术,已经实现了个性化定制。

3. 史塞克以14亿美元收购K2M

史赛克公司(Stryker Corporation),2018年9月宣布将以14亿美金(约95亿人民币)的价格收购3D打印骨科植入物公司K2M。

K2M是一家总部位于Virgina Leesburg的上市公司,是复杂脊柱和微创解决方案的全球领导者,拥有多款获得FDA认证的3D打印植入物,其大部分产品都是采用层状钛(Lamellar) 3D打印技术制作而成。K2M公司的Serengeti微创牵开器系统在2010年获得了医疗设计优秀奖,并在同年晚些时候被MD+DI列入了值得关注的50家公司名单。2017年11月,脊柱植入物YUKON OCT获得FDA的510(k)认证,以促进颈胸段融合后路固定,从而达到三维脊柱平衡。

K2M旗下产品分为复杂脊柱产品、微创手术产品、脊柱退行性疾病产品、生物制剂四大类。这些产品大部分由层状钛 (Lamellar)3D打印技术制成,包括微创植入物,如可扩展的MOJAVE 3D打印脊柱植入物,生物制剂和复杂脊柱损伤的治疗方法。史赛克再加上K2M的复杂脊柱和微创解决方案,使得史塞克通过本次收购巩固了其在脊柱治疗市场的地位。

史赛克2019财年半年报显示,今年上半年脊柱业务营收5.34亿美元,在总营收中占比8%,同比暴涨36.9%,是史赛克营收增长的主要驱动力。美国地区同比+42.4%,国际市场同比+22.5%。

4. 施乐辉1.35亿收购Engage Surgical

施乐辉(Smith&Nephew)2022年1月收购了Engage Surgical,后者位于奥兰多,是美国唯一商业化可用的无骨水泥单室膝关节系统的所有者。据悉,此次收购的总成本将达到1.35亿美元。

Engage Surgical的单髁膝关节系统是一种新颖、现代的无骨水泥膝关节植入物,旨在通过生物一体化、缩短手术时间和转向门诊手术中心Ambulatory Surgery Centers(ASCs),为患者提供更好的长效康复。此次收购将推动施乐辉的脊柱手术机器人战略的落地。单髁膝关节置换非常适合手术机器人技术,因为需要精确对齐,而施乐辉的CORI手术系统(综合骨科机器人系统)已经支持了骨水泥JOURNEY II™单髁膝关节。执行副总裁兼总经理Kilburn在新闻稿中说:“凭借我们的运动医学许可专营权,我们在门诊手术中心中拥有优势地位,美国绝大多数部分单髁膝关节系统都是在门诊手术中心中进行的。我们VISIONAIRE业务部门开发的个性化手术工具和植入物可以与 CORI 的机器人辅助配合使用,进行高度精确和准确实时的手术,加上我们的单髁膝关节产品组合,对客户来说是一个独特的有吸引力的产品。”Engage Surgical的单髁膝关节系统针对机器人进行了优化,将来可用于与CORI系统集成使用,这使得他们的单髁膝关节产品组合成为其整体产品供应的宝贵补充。

施乐辉通过不断补充完善核心产品的配套设施,挖掘产品组合潜力,从而提高效率。此项收购符合施乐辉的多元化增长战略,同时为其客户提供了差异化手术服务,补充了其不断增长的门诊市场服务和推动美国等其他市场扩张的需求。

5. 美敦力(Medtronic)收购Medicrea

法国Medicrea 公司是利用人工智能(AI)预测模型和针对特定患者的植入物并改造脊柱外科的先驱。Medicrea的产品组合包括30+ FDA 510(k)或CE认证的植入技术,用于成人畸形、儿童畸形和退行性疾病的脊柱手术。Medicrea解决方案由预测建模和复杂算法提供驱动,这些算法测量并数字化重建患者的脊椎,使其达到最佳轮廓。

Medicrea的UNiDTM ASI (适应性脊柱智能)技术

Medicrea的UNiDTM ASI (适应性脊柱智能)技术

2020年7月15日,双方宣布以每股7.00欧元的价格进行友好自愿的全现金收购。收购完成后,美敦力目前拥有Medicrea超过90%的股本和投票权,并将很快根据法国法律要求实施合并程序,Medicrea将成为美敦力的全资子公司。

这是美敦力在2020年完成的第七次收购,进一步推动了美敦力在人工智能、机器学习和预测分析领域的战略扩张。

通过收购Medicrea,美敦力将成为个性化植入和AI驱动的规划与预测能力的领导者——为个性化病人护理的未来奠定基础。

脊柱手术是比较复杂的手术之一,因为必须考虑大量不同的参数。在传统的脊柱手术中,外科医生在手术室手动弯曲脊柱杆,结果可能有很大的差异。Medicrea的UNiD-ASI自适应脊柱智能平台可以使用6000多个手术病例的数据库来支持可视化多个脊柱序列的算法,使外科医生能够在手术前更好地了解患者的脊柱序列情况,定制手术计划,并使用在最佳平面弯曲的个性化杆,以帮助实现手术目标。

对于产品线并不丰富的初创公司而言,单品的产品生命周期相对有限,借助渠道的协同价值,该类初创公司选择被收购是实现跨越式发展非常有效的方式。该类型的初创型3D打印骨科植入物新技术也能够通过头部医疗器械公司的商业渠道等基础设施,提供给世界各地的患者。

另一方面,骨科医疗器械头部企业对于性能提升的3D结构植入体其市场需求有准确的把握,因而通过多元化收并购,注入新鲜血液以维持TOP的地位。通过这几起国际性的收购案例可以窥见,作为骨科医疗器械知名企业,除了依靠自身研发外,大厂会通过收购和商业合作的方式来扩充产品组合。头部企业虽早早涉足并布局金属3D打印技术,仍需借助该行业中的创新应用提供完整的个性化解决方案。而科创属性的企业经过多年研发,其产品成果以创新性组件或个性化装置的形式与大厂自主研发的关节设计和手术系统更好的拓展融合,提升公司在增材制造领域的领导地位。

随着专业投资机构和头部企业的收并购机会增多,退出渠道多样化,资金在行业内部的流动时间持续缩短,产业活力得到持续释放……

医疗器械行业细分领域多,造成行业天花板效应明显,加上骨科技术领域更新换代频繁,本文列举了当今五大医械巨头,强生、史塞克、美敦力、施乐辉、捷迈邦美收购实例(单笔最高14亿美金之多),通过业务调整加快发展,表明了其对这一领域未来发展的预期。

增材制造技术在医疗健康行业尚未充分发挥其潜力,行业难点之一是为每位患者定制治疗,以适应其独特解剖结构。被收购对象因在特定领域可与大厂建立业务关系,最终凭借自己的技术获得头部企业认可,将专业知识整合到其原有的骨科业务运营中,打破技术的限制是之后3D打印与医疗行业更好结合的重中之重。

基于其乐观的产业前景和深度融合的行业特征,骨科3D打印技术赛道有很大的想象空间。结合中国医资力量短缺的现状,随着行业监管的不断完善,中国骨科3D打印技术市场,尤其具有较高技术壁垒的企业将迎来爆发式增长。

文章来源:智塑健康

知之既深,行之则远。基于全球范围内精湛的制造业专家智囊网络,3D科学谷为业界提供全球视角的增材与智能制造深度观察。有关增材制造领域的更多分析,请关注3D科学谷发布的白皮书系列。

白皮书下载 l 加入3D科学谷QQ群:106477771

网站投稿 l 发送至2509957133@qq.com

欢迎转载 l 转载请注明来源3D科学谷 l 链接到3D科学谷网站原文